Tras la gran caída, ahora nos toca un ‘looping’

El Banco Central Europeo (BCE) ha vuelto a intervenir para salvar a la banca de que tengamos más hipotecas gratis. Se ha sacado de la manga otra vez la compra de deuda a países de la Unión Europea para frenar la caída del Euríbor sin control.

Como despidió julio en el -0,283% y agosto en el -0,356%, se esperaba que en septiembre no estuviera por debajo del -0,40%. Sin embargo, la intervención del BCE ha hecho que el Euríbor se pare, llevando una media mensual del 0,35%. Que está muy bien, pero no por debajo como se esperaba.

Para nosotros es una pena… Al menos no nos subirán las hipotecas porque, si te toca revisión revisión anual o semestral con este Euríbor, notarás que tu cuota baja porque hace 6 meses y 1 año estaba más alto. Este ahorro será más grande que el de las últimas revisiones, pero tampoco muy grande. Se calcula que una media de 9 euros para las revisiones anuales y de 8 euros para las semestrales.

Lo que sí ocurrirá es que muchas de vuestras hipotecas entrarán en el terreno de lo gratis. Me explico: si tu diferencial es igual o inferior al 0,35%, al sumarle un Euríbor negativo con el mismo número, el interés da cero, con lo que sólo estás devolviendo el dinero que el banco te prestó, sin pagar intereses. Por eso es como si te hubieran hecho un préstamo gratuito.

Esto ya estaba pasando, aunque mucho menos, desde que el Euríbor alcanzó el -0,17% porque el diferencial más bajo que se concedió antes de la crisis anterior fue del 0,17%, en la Hipoteca Rompedora del Deutsche Bank. Cuanto más baja el Euríbor mayor cantidad de hipotecas entran en esta dinámica, por no hablar de las que dan como resultado un tipo de interés negativo, o sea que la suma del Euríbor y el diferencial es una cifra bajo cero.

En ese caso, aplicando estrictamente las reglas, el banco tendría que pagarte intereses, pero no quieren perder más pasta y tener que pagar por prestar un servicio (dejarte dinero), por lo que algunos llevan más de 3 años incluyendo la cláusula cero por la cual se niegan o bien a restar el Euríbor del diferencial o a pagarte dinero si esa cifra resulta negativa.

El BCE, de momento, no ha bajado los tipos de interés, pero si la cosa sigue así de mal no sería raro que los bajara como medida in extremis para evitar que la recesión (palabra fina y técnica para decir que no se crece y hay crisis) haga más pupa de la que ya está haciendo.

¿Por qué hay recesión? La economía europea no se recupera, ni al ritmo deseado ni a ninguno en concreto. Más bien está parada o, en algunos países, retrocediendo de nuevo. No son pocos quienes ya vaticinan una nueva crisis, o más bien una continuación de la anterior tras un periodo más o menos tranquilo (2014-2019) en el que la economía no se ha recuperado lo suficiente y está tan débil que no hlogrado tirar para arriba del Euríbor.

Este índice, que se pensaba que en la pasada primavera empezaría a remontar llegando a cero, finalmente bajó hasta los mínimos actuales, una cifra no sólo nunca vista sino totalmente inesperada y que no sabemos si llegará al -0,50% que se pensaba que alcanzaría la próxima primavera (como muy tarde).

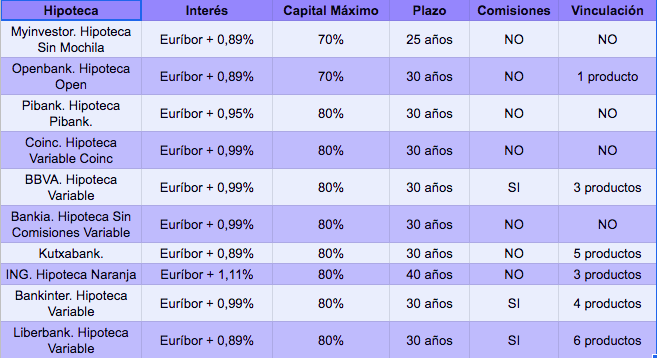

Todo esto también ha llevado a la banca a retomar una guerra agresiva lanzando nuevas ofertas y marcando nuevos récords de precio para las nuevas hipotecas a tipo fijo. Por eso es de esperar que el Euríbor esté bajo mucho tiempo más. Cuando la banca pelea por captar hipotecas bajando el tipo fijo es que se prevé un Euríbor bajísimo durante muuuucho más tiempo. ¿Quizá toda la próxima década?

En estos casi 12 años desde que estalló la crisis (cuidadín que todo apunta a que viene otra…), los bancos por no firmar, no firmaron casi ni hipotecas inversas.

En estos casi 12 años desde que estalló la crisis (cuidadín que todo apunta a que viene otra…), los bancos por no firmar, no firmaron casi ni hipotecas inversas.