La banca debe ser mucho más transparente

¿Estás mirando hipotecas y crees que la publicidad del banco es engañosa? Puede que no, pero puede que sí… Ya que entre enero y marzo de este año el Banco de España ha obligado a diferentes bancos a rectificar la publicidad de sus hipotecas por ser engañosa. En total han sido 160 casos, una barbaridad teniendo en cuenta que durante todo 2018 los casos fueron 309.

Otra barbaridad… Y es que si la publicidad generalmente quiere que nos hagamos una idea equivocadamente buena del producto, en el caso de los bancos también ocurre, sobre todo para ocultar o maquillar aspectos importantes. Como por ejemplo el de la TAE, que no se pone bien o directamente se omite.

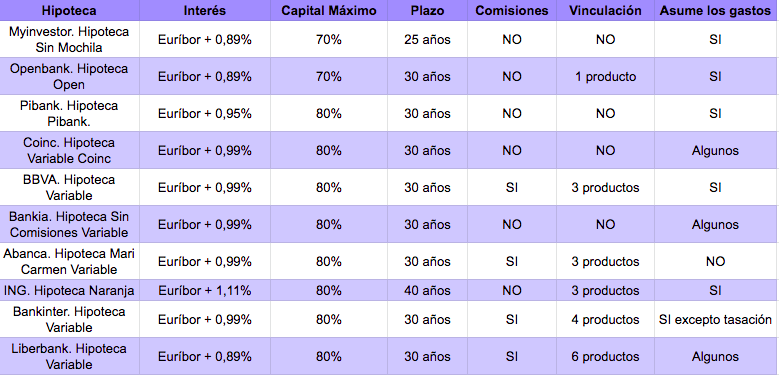

La TAE es la Tasa Anual Equivalente y es obligatorio ponerla en toooodos los anuncios de hipotecas, puesto que se trata del precio real que vas a pagar por el préstamo. En una cuota mensual no sólo hay que tener en cuenta la devolución del capital más los intereses sino también la parte proporcional de seguros y otras comisiones que cobra el banco, lo que hace que dos hipotecas a -por ejemplo- Euríbor + 0,89% no sean iguales.

Sobre el papel ambas parece que, por ejemplo, costarán 420 euros al mes, pero en realidad al final una costará 520 euros y otra 480 euros porque en una hay más vinculación e intereses que en la otra. De ahí que sea obligatorio poner la TAE en todas las ofertas, y no sólo el TIN (tipo de interés nominal) o sea el fijo o el Euríbor + diferencial, que es en lo que tendemos a fijarnos olvidándonos de la vinculación y comisiones que encarecen el precio, a veces bastante.

Aunque el Banco de España monitoriza la publicidad de los bancos, si detectas algo que no está bien, denúncialo aquí para que lo comprueben. Si de verdad es un error, la entidad tiene dos días para ponerlo correctamente desde que se lo ordene el Banco de España.

Para que la información de los bancos sea más transparente y podamos comparar mejor que nos ofrecen unos y otros, a partir del 16 de junio, cuando entre en vigor la reforma hipotecaria, todas las entidades deberán entregarnos la información de la hipoteca bajo el mismo formato. También habrá un mismo templete para la ficha de información precontractual, que es la información que recibiremos oficialmente sobre la oferta antes de firmar la hipoteca.

Para asegurarse de que lo entendemos, en la notaría nos aclararán gratuitamente todas las dudas, durante los 10 días anteriores a la firma de la hipoteca, y nos pasarán un test de comprensión donde quedará reflejado que hemos entendido todo lo que conlleva la hipoteca.

Así se evitarán casos como la cláusula suelo, que además está prohibida por la nueva ley, otras cláusulas abusivas, las hipotecas incomprensibles, comisiones, dudas sobre el sistema de amortización y cualquier otra característica del préstamo. El caso es evitar el perjuicio masivo de los clientes y la demanda masiva a la banca.