Se venden más casas y se dan más hipotecas, pero la cosa pinta mal si en casa ingresáis menos de 1.917 € al mes, que es lo que el comparador financiero Kelisto ha estimado como ingreso mínimo mensual que exigen los bancos para darte un préstamo hipotecario.

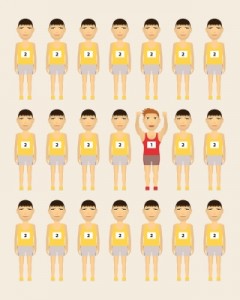

Esto deja fuera de la compra de vivienda a 8,2 millones de hogares, que ingresan menos de esa cantidad. La precariedad laboral (contratos temporales, sueldos más bajos, etc) y un elevado paro (del 8% al 18% en 10 años), unidas a una mayor exigencia de los bancos tanto en los ingresos como en los productos que hay que contratar vinculados a la hipoteca (seguros, tarjetas, etc.), impiden que se firmen tantas hipotecas como antes.

Cada mes se constituyen unos 25.000 préstamos, un 77% menos que hace 10 años, cuando también se daban hipotecas por mayor importe. Ahora se presta una media de 110.000 € mientras que antes esta cifra era un 23% más.

También es verdad que hace una década estaba a punto de pincharse la burbuja inmobiliaria y de iniciarse la crisis, por lo que tanto salarios como precios de la vivienda era más altos. Y también es verdad que se cometieron muchas locuras con las hipotecas, por lo que no está de más corregir un poco y no prestar dinero a quien de antemano se sabe que tendrá problemas para devolverlo.

Viviendas se compran, claro que sí, pero sólo 4 de cada 10 con hipoteca. Según un informe de Tecnocasa, el perfil del comprador es de una persona de entre 25 y 44 años, con estudios secundarios, que trabaja por cuenta ajena con contrato indefinido, y compra su primera vivienda con hipoteca para residir en ella. Pero, como en todo, hay sus excepciones.

En tiempos del boom, el 40% de quienes conseguían una hipoteca tenían contrato temporal, ahora menos del 10% se dan a trabajadores temporales. Por lo general, la banca rechaza a personas no indefinidas y con antigüedad, y a los autónomos los mira con lupa antes de prestarles un euro.

No es de extrañar que la juventud haya cambiado su mentalidad y se decante por el alquiler, aunque su primer pensamiento hubiera sido comprar. De un lado no ganan lo suficiente para ahorrar e hipotecarse, y por otra parte el alquiler les da mayor libertad y movilidad.

Pero tampoco es tan fácil alquilar… El número de hogares sin ingresos se ha duplicado, pasando de casi 360.000 a 630.000, y la mayor demanda de pisos en alquiler ha subido los precios. Teniendo en cuenta que en paralelo no han subido los ingresos de las familias (a veces han bajado o en el mejor de los casos están congelados), mucha gente debe ya destinar más de lo que se recomienda para la vivienda. Mientras que las deudas familiares no deben sobrepasar un tercio de los ingresos, muchas personas se encuentran con que la hipoteca o el alquiler les suponen entre el 35% y el 50% de lo que ganan.