¿Año Nuevo, vivienda nueva? Si necesitas hipoteca, aquí verás un completo resumen de cómo estarán las hipotecas en enero y por dónde pueden ir los tiros en este 2020.

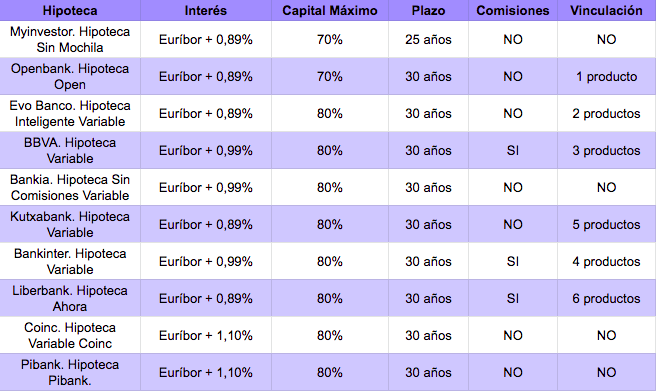

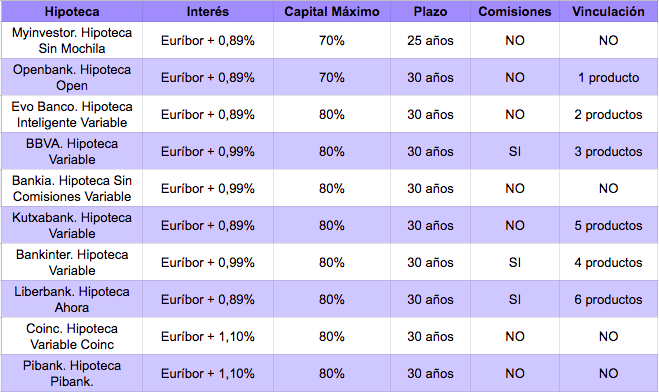

Analizamos a fondo el sector y, como cada mes, te presentamos un listado con las 10 mejores hipotecas variables y las 3 mejores a tipo fijo.

Las ofertas para nuevas hipotecas reciben el año sin cambios… La banca lleva meses parada en el terreno variable. En el fijo sí que ha habido algunas bajadas agresivas, pero este mes apenas hay movimiento. El tipo variable sigue siendo el que menos interesa a la banca porque, con el Euríbor en torno al -0,27%, es con el que ganan menos dinero.

Por eso intensificaron tanto la comercialización de hipotecas fijas de unos años a esta parte, pasando de intereses por encima del 3% y firmándose al año menos del 10% del total a suponer el 45% de todas (récord histórico este año), con unos intereses que desafían cualquier cosa que hubiéramos visto antes de 2015.

En cualquier caso las hipotecas están muy baratas para lo que han estado en años anteriores y casi todos los gastos del contrato hipotecario los asume la banca, excepto la tasación de la que en algunos casos también se hace cargo. El año 2019 ha terminado siendo el que más baja ha tenido la media de los tipos de interés de las nuevas hipotecas, con un 1,803%.

Aunque para enero no cambie el listado de mejores hipotecas variables porque la banca no está moviendo ficha todavía, sí se espera que pueda haber algún cambio a lo largo del año, pero no a mejor. Como el Euríbor se prevé que se quede una buena parte del año en torno al -0,22%, estando todo 2020 en negativo, no parece que la banca entre en guerra por mejorar su oferta a tipo variable sino más bien lo contrario: quizá suba algunos diferenciales o sea más sutil, volviendo a aplicar la comisión de apertura o mayor vinculación en los préstamos.

Este mes siguen estando en primer lugar tres bancos online, sector donde tradicionalmente se han concentrado las mejores hipotecas. Son Pibank (del Banco Pichincha), Openbank (del Santander) y Evo Banco (recientemente adquirido por Bankinter), cuya hipoteca es progresiva y el diferencial va bajando según avanzan los años.

En cuanto al tipo fijo, sí podemos esperar que la banca -sobre todo la que ya entró en guerra- baje un poco más los intereses fijos para continuar con la lucha por la captación de clientes, pero no cabe esperar que lo haga antes de primavera, cuando ya tenga tenga claro cuál ha sido su resultado económico de 2019. Los mejores préstamos fijos a 20 años en enero están en BBVA al 1,40%, MyInvestor al 1,59%, casi como Kutxabank, que está en el 1,60%. Les siguen Coinc y Bankinter al 1,69%, con Evo y Openbank a la cola, con un 1,75% a 20 años.

Para menos de 20 o 30 años no interesa el tipo fijo porque con la progresión que parece que lleva y llevará el Euríbor lo más probable es que acabes pagando más dinero que con el interés variable. Por eso también la banca se esfuerza tanto en promocionar el tipo fijo, en sus escaparates y sobre ten sus páginas webs, donde resulta más fácil, rápido y accesible consultar su información de hipoteca fija frente a la variable.